A股:信心修复进行时

2024-02-22 【 字体:大 中 小 】

(本文作者王汉峰位中金公司董事总经理)

A股市场前期经历连续回调后,主要指数再现极端估值,资产价格可能已经反映投资者过于悲观预期。我们在12月底发布的报告中认为“反弹或随时而至”,节前最后一周市场企稳回升,2023年表现偏弱、机构重仓较多的电力设备、食品饮料等板块表现占优。

市场前期超调可能与资金面再度出现负反馈因素有关,而与此相对应的是内外部环境正在发生积极变化,1)国内政策继续宽松助力稳增长,且“宏观政策取向一致性”有所增强,有利于“强化政策统筹,确保同向发力,形成合力”。近期公布的国内工业企业数据中盈利同比有所改善,前期多家商业银行下调存款挂牌利率后,投资者对1月份社融信贷增速及LPR等利率指标关注度也在提升;2)海外美国通胀压力释缓后长端美债利率快速回落,十年期美债利率跌破3.8%关口,美元指数跌破101关口至5个月来低位,全球资金开始再配置,而A股前期对此反应不足。

后市来看,我们认为在极端估值、交易情绪低位叠加积极因素逐步积累的情况下,投资者信心仍有继续修复空间。我们重申2024年A股展望《行则将至》中的观点,虽需应对内外部一些中长期问题的显化,但考虑我国政策空间大、根基牢、发展潜力够、较多领域在全球具备竞争优势,“我国发展面临的有利条件强于不利因素”,对A股后市表现不必悲观,2024年A股结构性机会有望好于2023年,配置上未来3-6个月建议关注景气回升与红利资产的攻守结合。

信心修复进行时

市场回顾

年前最后一周指数企稳反弹,成交量有所回升。2023年最后一周,A股经历前期超调并再现极端估值后,主要指数有所反弹,上证指数周涨幅2.1%,沪深300和创业板指周涨幅均为2023年8月以来最大,分别上涨2.8%和3.6%,两市成交额在周初连续3日缩量至6500亿元左右的低位后,周四放量单日突破9000亿元。北向资金周度净流入187亿元,为2023年8月以来最高。行业普涨,机构重仓的电力设备及新能源、食品饮料等领涨;有色金属也较好;煤炭、交通运输、房地产和传媒表现偏弱。全年来看,2023年A股市场先扬后抑,在我国经济复苏经历多次预期调整、海外主要经济体保持紧缩态势等内外部因素影响下,整体表现不及投资者年初时预期。部分宽基指数表现偏淡,上证指数显现相对韧性。风格上,小盘表现优于大盘,中证2000指数及微盘股表现较好;行业层面,高股息和TMT板块表现占优,通信、传媒、计算机受益于人工智能等产业新趋势领涨市场,煤炭、石油石化等凭借高分红等优势也有不错表现;消费者服务、房地产等表现不佳。

市场展望

信心修复进行时,2024年A股机遇大于风险。A股市场前期经历连续回调后,主要指数再现极端估值,资产价格可能已经反映投资者过于悲观预期。我们在12月底发布的报告中认为“反弹或随时而至”,节前最后一周市场企稳回升,2023年表现偏弱、机构重仓较多的电力设备、食品饮料等板块表现占优。

市场前期超调可能与资金面再度出现负反馈因素有关,而与此相对应的是内外部环境正在发生积极变化,1)国内政策继续宽松助力稳增长,且“宏观政策取向一致性”有所增强,有利于“强化政策统筹,确保同向发力,形成合力”。近期公布的国内工业企业数据中盈利同比有所改善,前期多家商业银行下调存款挂牌利率后,投资者对1月份社融信贷增速及LPR等利率指标关注度也在提升;2)海外美国通胀压力释缓后长端美债利率快速回落,十年期美债利率跌破3.8%关口,美元指数跌破101关口至5个月来低位,全球资金开始再配置,而A股前期对此反应不足。

后市来看,我们认为在极端估值、交易情绪低位叠加积极因素逐步积累的情况下,投资者信心仍有继续修复空间。我们重申2024年A股展望《行则将至》中的观点,虽需应对内外部一些中长期问题的显化,但考虑我国政策空间大、根基牢、发展潜力够、较多领域在全球具备竞争优势,“我国发展面临的有利条件强于不利因素”,对A股后市表现不必悲观,2024年A股结构性机会有望好于2023年,配置上未来3-6个月建议关注景气回升与红利资产的攻守结合。

近期关注以下进展:

1)近期公布经济数据边际有所改善但仍需政策支持。12月制造业PMI环比回落0.4ppt至49.0%,且连续第三个月处于收缩区间,其中新订单分项环比回落0.7ppt至48.7%,生产分项环比回落0.5ppt至50.2%,显示需求走弱幅度高于供给。非制造业商务活动指数环比上升0.2ppt至50.4%。11月全国规模以上工业企业利润同比增长29.5%,两年复合同比增速8.5%,较10月有所改善。其中工业增加值和营业利润率均显改善,但价格仍构成影响,具体来看工业增加值同比提升2ppt至6.6%,营业利润率反弹0.9ppt至7.1%,PPI同比下降0.4ppt至-3%。

2)“十四五”规划《纲要》实施中期评估报告发布[1]。“十四五”规划《纲要》中期评估提出20项主要指标,其中16项基本符合或快于预期,4项相对滞后。4项指标提前实现,分别是常住人口城镇化率、基本养老保险参保率、地表水达到或好于Ⅲ类水体比例、能源综合生产能力;5项指标快于预期,分别是全社会研发经费投入增长、每万人口高价值发明专利拥有量、数字经济核心产业增加值占GDP比重、每千人口拥有执业(助理)医师数、森林覆盖率。

3)央行货币政策委员会召开2023年第四季度例会[2]。会议指出,要精准有效实施稳健的货币政策,更加注重做好逆周期和跨周期调节,更好发挥货币政策工具的总量和结构双重功能;保持流动性合理充裕,引导信贷合理增长、均衡投放,保持社会融资规模、货币供应量同经济增长和价格水平预期目标相匹配。

4)多家银行相继调降人民币存款利率。本周多家全国性股份制银行调降人民币存款利率,整体来看,多家股份制银行定期存款利率调整幅度与国有大行一致,3个月、6个月、1年期、2年期、3年期、5年期定期挂牌利率普遍分别下调10个基点、10个基点、10个基点、20个基点、25个基点、25个基点。此外部分股份制银行还调降了特色存款、大额存单等存款产品利率[3]。

5)元旦期间部分出行数据。根据交通运输部数据,本次元旦假期首日(30日)全国铁路、公路、水路、民航预计发送旅客总量4176.8万人次,比2023年元旦首日增长73.3%,其中,铁路预计发送旅客1580万人次;公路预计发送旅客2348.7万人次;水路预计发送旅客60万人次;民航预计发送旅客188.1万人次[4]。

6)海外方面,部分经济数据显示美国经济边际走弱,11月美国成屋签约销售指数月率-4%,为第六个月下滑。

行业建议

近期关注前期超调且景气回升的领域。建议关注三条配置思路: 1)前期风险释放充分、且存在产业催化的科技成长细分领域,例如半导体、通信等TMT相关行业以及医药生物等。2)温和复苏环境下基本面有望先行改善的行业,例如具备较强业绩弹性的汽车零部件等行业以及景气度提升的出口链相关行业。3)高股息相关行业短期虽有波动,但结合当前宏观背景及流动性预期,中期仍有望有相对表现。

近期关注

1)国内经济数据;2)稳增长政策进展以及落实效果;3)上市公司年报业绩预告;4)海外宏观政策和地缘局势。

(本文内容仅代表作者本人观点)

猜你喜欢

龙虎榜丨龙头股份今日上涨837%,营业部席位合计净卖出606422万元

578

578

“乌龙指”?兴业银行尾盘突然涨停 上交所:某投资者以明显偏离股票最新成交价的价格大笔申报成交|快讯

869

869

ST碳元:公司目前没有变压器相关产品

270

270

2023山东省属企业公布“成绩单” 多项指标位居全国前列

715

715

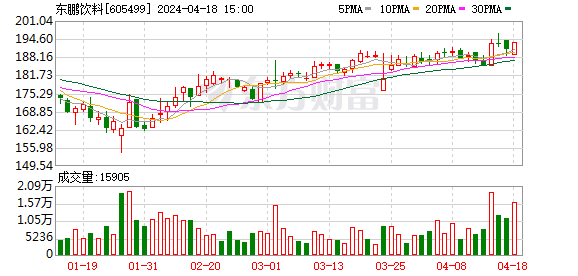

东鹏饮料天津基地正式开工

707

707

主力资金连续5日以上净流入中国宝安等股

571

571

【数据看盘】IC期指多头大幅加仓 多路资金联手抢筹创业板次新股

809

809

四川国资入主红旗连锁 71岁女强人曹世如继续担任董事长

930

930

2023年12月末我国外汇储备规模32380亿美元 黄金储备十四连升

386

386

成品油价或迎来新一轮下调

781

781

上期能源发布关于对付××(06058888)组等采取限制开仓监管措施的公告

美国制药巨头礼来将投资25亿美元在德国建设生产基地

“乌龙指”?兴业银行尾盘突然涨停 上交所:某投资者以明显偏离股票最新成交价的价格大笔申报成交|快讯

半导体及元件板块盘初下挫,佰维存储跌超16%

国内商品期货夜盘开盘 主力合约几乎全线下跌

四川国资入主红旗连锁 71岁女强人曹世如继续担任董事长

沪指一度站上2900点 日内涨幅超28%

东鹏饮料天津基地正式开工

AI十人谈⑤|黄铁军:人工智能或与工业革命、电力革命相提并论

大消息!阿里突然宣布 “关键先生”俞永福卸任